繰上徴収

第85条(保険料の繰上徴収)

保険料は、次の各号に掲げる場合においては、納期前であつても、すべて徴収することができる。

一 納付義務者が、次のいずれかに該当する場合

イ 国税、地方税その他の公課の滞納によつて、滞納処分を受けるとき。

ロ 強制執行を受けるとき。

ハ 破産手続開始の決定を受けたとき。

ニ 企業担保権の実行手続の開始があつたとき。

ホ 競売の開始があつたとき。

二 法人たる納付義務者が、解散をした場合

三 被保険者の使用される事業所が、廃止された場合

四 被保険者の使用される船舶について船舶所有者の変更があつた場合、又は当該船舶が滅失し、沈没し、若しくは全く運航に堪えなくなるに至つた場合

保険料の納期前であっても、すべて徴収できる規定になります。解散や廃止等で取りっぱぐれないようにしているんですかね。健康保険法にも同じ規定がありますが船員保険の強制被保険者は適用除外なので四号は無く厚生年金法だけの規定です。令和4年の択一でこんな問題が出ました。

厚生年金保険法第85条の規定により、保険料を保険料の納期前であっても、すべて徴収することができる場合として正しいものの組み合わせは?

ア 法人たる納付義務者が法人税の重加算税を課されたとき。

イ 納付義務者が強制執行を受けるとき。

ウ 納付義務者について破産手続開始の申立てがなされたとき。

エ 法人たる納付義務者の代表者が死亡したとき。

オ 被保険者の使用される事業所が廃止されたとき。

過去問 令和4年 厚生年金保険法

私はイとウにして間違えました💦正解はイとオです。問題の早読みは危険ですね。納付義務者について破産手続開始の申立てがなされたときではなく破産手続開始の決定を受けたときです。細かいですね~。なお「民事再生手続きが開始されたとき」は保険料の繰上徴収事由には該当しませんので注意して下さい。

督促

法86条1項(保険料等の督促及び滞納処分)

保険料その他この法律の規定による徴収金を滞納する者があるときは、厚生労働大臣は、期限を指定して、これを督促しなければならない。ただし、繰上徴収により保険料を徴収するときは、この限りでない。

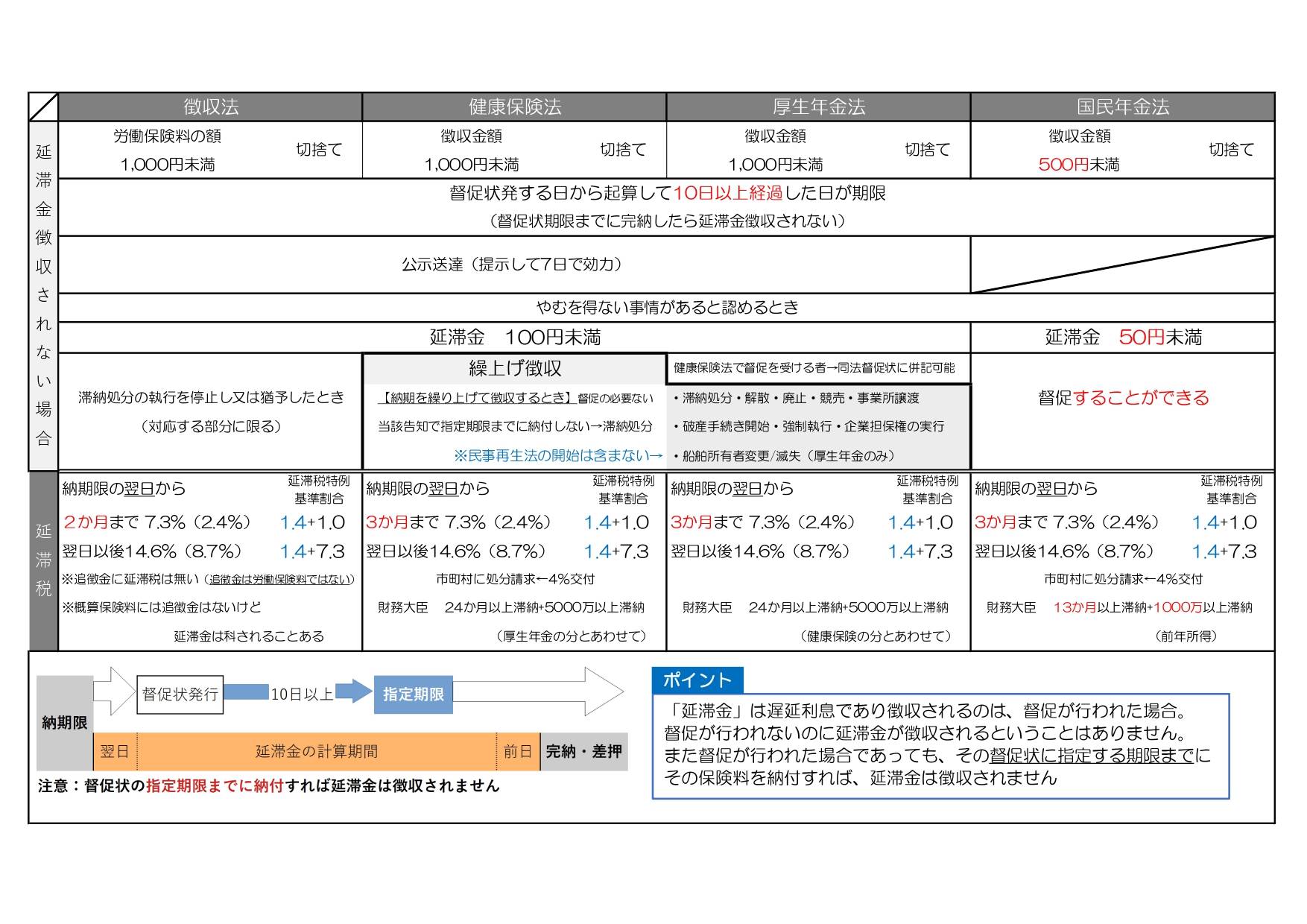

厚生労働大臣は「督促しなければならない」ですので注意して下さい。国民年金法にも督促の規定がありますが「督促することができる」です。

繰上徴収の規定により保険料を徴収するときは、督促する必要はないと読み取れますね。なぜかって?督促するより早く、繰上徴収してしまわないと取りっぱぐれるからでしょうか。

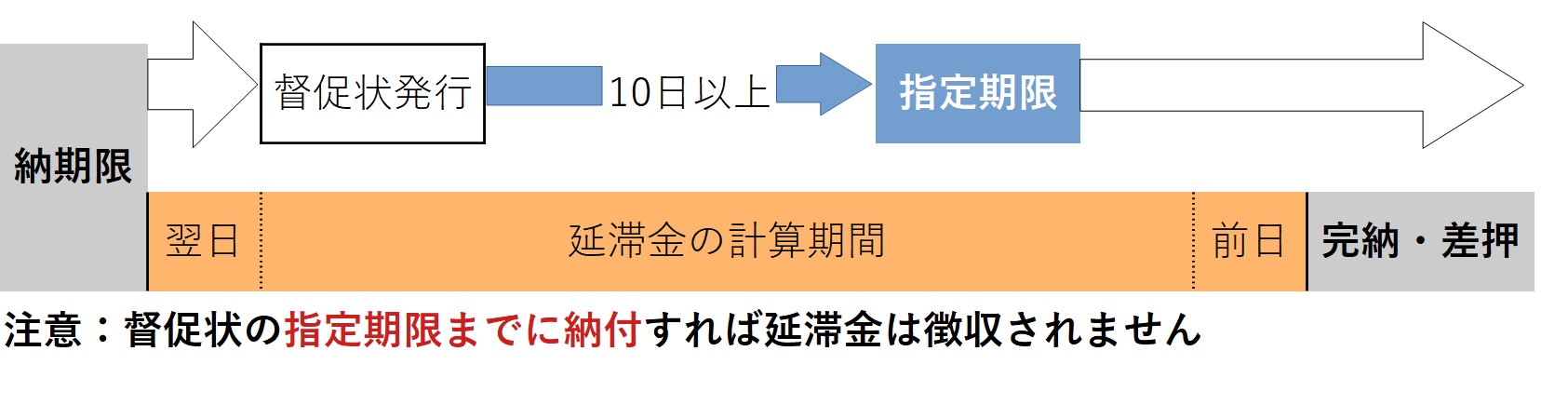

督促をしようとするときは、厚生労働大臣は、納付義務者に対して、督促状を発します。そして納付義務者が、健康保険法第180条の規定によって督促を受ける者であるときは、督促状に併記して、発することができます。 督促状により指定する期限は、督促状を発する日から起算して10日以上を経過した日でなければならないとされていますが、保険料の繰上徴収のに該当する場合は、この限りではありません。

滞納すると督促状がやってくるんですね。そして督促状を発する日から起算して10日以上を経過した日に指定期限が記されていると、、、

そして繰上徴収に該当する場合は10日以上あける必要もないと。

滞納処分

法86条5項、6項(滞納処分)

厚生労働大臣は、納付義務者が次の各号のいずれかに該当する場合においては、国税滞納処分の例によつてこれを処分し、又は納付義務者の居住地若しくはその者の財産所在地の市町村に対して、その処分を請求することができる。

1 督促を受けた者がその指定の期限までに保険料その他この法律の規定による徴収金を納付しないとき。

2 繰上徴収のいずれかに該当したことにより保険料納入の告知を受けた者がその指定の期限までに保険料を納付しないとき。

市町村は、前項の規定による処分の請求を受けたときは、市町村税の例によつてこれを処分することができる。この場合においては、厚生労働大臣は、徴収金の100分の4に相当する額を当該市町村に交付しなければならない。

督促を受けた者がその指定の期限までに徴収金を納付しないときや、繰上徴収で保険料納入の告知を受けた者がその指定の期限までに保険料を納付しないときは国税滞納処分の例によって処分されます。

この厚生労働大臣の権限に係る事務は機構に委任されています。で機構が国税滞納処分の例によって処分を行うときは「あらかじめ」厚生労働大臣の認可が必要です。また機構の理事長が任命した徴収職員に行わせることになっています。

滞納処分は機構に委任されていますが「機構から求めが」あった場合は厚生労働大臣が自ら滞納処分を行うこともできます。

滞納者が悪質な場合(滞納処分等その他の処分に係る納付義務者が滞納処分等その他の処分の執行を免れる目的でその財産について隠ぺいしているおそれがあること等の事情がある)は滞納処分の権限等を財務大臣を通じて国税庁長官に委任することができ、国税庁長官は、委任された権限の全部又は一部を納付義務者の事業所又は事務所の所在地を管轄する国税局長に委任することができ、また、国税局長は、当該委任された権限の全部又は一部を同管轄税務署長に委任することができるとされています。怖いですね~。

滞納者が悪質とは、

| 健保・厚年 | 滞納月数24か月以上及び滞納額5,000万円以上 |

| 国民年金 | 滞納月数13か月以上及び所得1,000万円以上 |

となっています。

延滞金

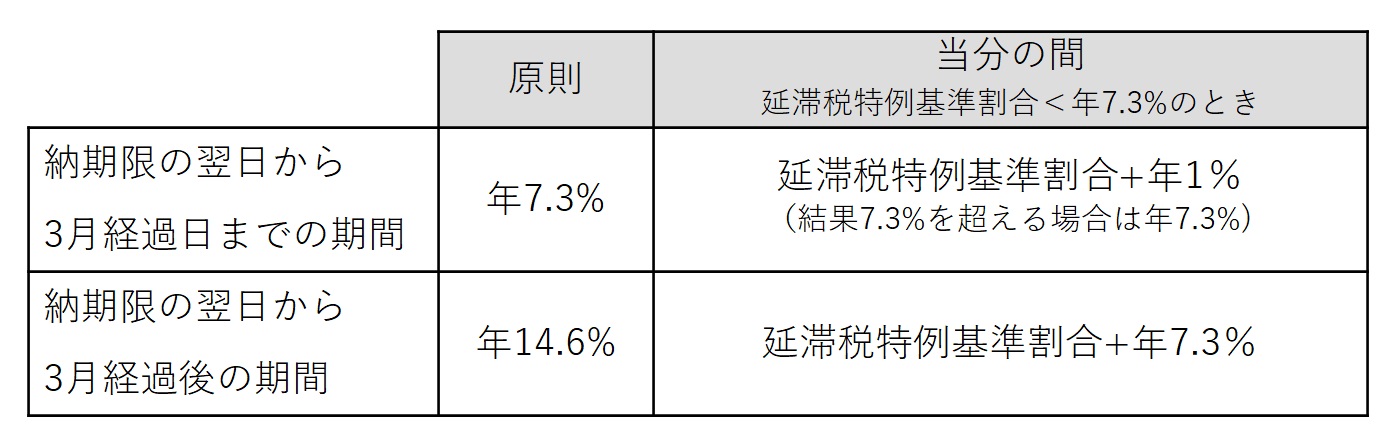

督促をしたときは、保険料額に納期限の翌日から保険料完納または財産差押の日の前日までの期間の日数に応じ年14.6%(納期限の翌日から3月を経過する日までの期間は年7.3%)の割合を乗じた延滞金を徴収します。

※保険料額1,000円未満は切捨て(国年は500円未満)

※延滞金100円未満は切捨て(国年は50円未満)

延滞金が徴収されない場合

- 督促状の指定期限までに保険料を完納したとき

- 保険料額が1,000円未満(国年は500円未満)

- 計算した延滞金が100円未満(国年は50円未満)

- 納期を繰り上げて徴収するとき

- 公示送達の方法により督促するとき

- 滞納にやむを得ない事情があるとき

滞納した保険料等に係る延滞金の割合について、当分の間、各年の租税特別措置法に規定する延滞税特例基準割合が年7.3%の割合に満たない場合には、その年中においては、年14.6%の割合については当該延滞税特例基準割合に年7.3%の割合を加算した割合とし、年7.3%の割合については、当該延滞税特例基準割合に年1%の割合を加算した割合(当該加算した割合が年7.3%の割合を超える場合には、年7.3%の割合)とすることとされています。

延滞税特例基準割合とは平均貸付割合に年1%の割合を加算した割合のことで令和5年1月1日以降の延滞税特例基準割合は

0.4%(平均貸付割合)+1%(加算割合)=1.4%となりました。

このため、上図に当てはめてみると

納期限の翌日から3月経過日までは年2.4%(1.4+1)

納期限の翌日から3月経過後は年8.7%(1.4+7.3)

となります。数字は覚えておいた方がいいですね。

ちなみに、これらは「第1号厚生年金被保険者」に係る保険料の滞納処分等についてです。第2号・第3号・第4号厚生年金被保険者に係る保険料の繰上徴収・督促・滞納処分・延滞税の徴収については、各共済法に定められています。

この記事が参考になったら応援お願いします。↓

コメント