過去問対策(賞与の差引支給額)

給与計算実務能力検定試験には過去問集が市販されていませんので、問題対策がしづらいですよね。ここでは計算問題の「賞与」の差引支給額について解き方を解説していきます。前月の社会保険料控除後の給与等の金額(課税対象額)が記されているパターンと前月の給与が無く課税対象額が0円のパターンの2パターンがあります。今回は、前月の給与が無く課税対象額が0円のパターンです。

資料は試験当日に配布される

以下の一定の資料が問題用紙と共に配布されます。

・健康保険・厚生年金保険の保険料額表

・給与所得の源泉徴収額表(月額表)

・賞与に対する源泉徴収税額の算出率の表

・雇用保険料率表

・退職所得控除額の計算の表

・生命保険料の控除額の計算式

・地震保険料の控除額の計算式

・配偶者控除等の種類と控除額

・年末調整等のための速算表等・・・・

資料をもとに、問題を解いていきます。

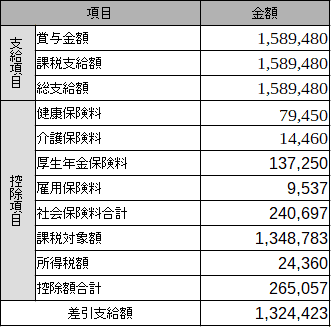

差引支給額を求めよ

次の事例で令和5年7月15日に支給する賞与の差引支給額を求めよ

- 賞与金額:1,589,480円

- 前月の社会保険料控除後の給与等の金額(課税対象額):0円

- 賞与の基礎となる期間:6か月

- 規定されている賞与の支給月:3月、7月

- 令和5年3月の賞与額:1,012,200円

- 税区分:甲欄

- 控除対象扶養親族等の数:1人

- 本人の年齢:52歳

従業員負担分の保険料率:協会けんぽ 東京都

健康保険:50.00/1000(100.00/1000×1/2)

介護保険:9.10/1000(18.20/1000×1/2)

厚生年金保険:91.50/1000(183.00/1000×1/2) - 雇用保険:一般の事業

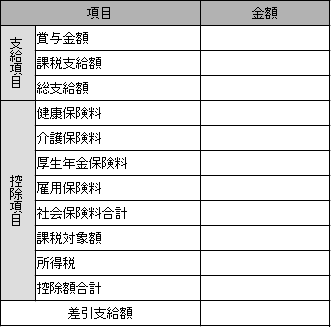

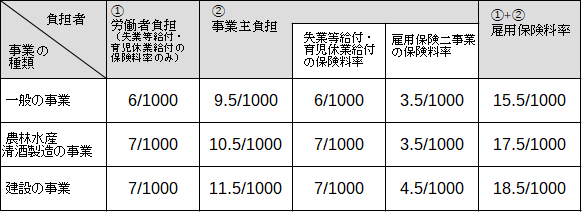

雇用保険料率表(令和5年4月~令和6年3月)

.jpg)

給与所得の源泉徴収税額表(月額表)※抜粋

賞与計算の基本

賞与とは名称を問わず労働の対象として支払うもので、年間支給3回以下のものはすべて標準賞与額としてあつかいます。

- 賞与から控除するものは、社会保険料(健康保険・介護保険・厚生年金)、雇用保険料、所得税です。住民税は控除しません。

- 標準賞与額を決定します。具体的には賞与額の1,000未満の端数を切り捨てた額を標準賞与額といいます。

- 所得税の計算をするには前月の給与の課税対象額を把握する必要があります。これを「賞与に対する源泉徴収額の算出率の表」にあてはめた税率を使います。

- 所得税の計算をする際に前月の給与の課税対象額が0円の場合があります。この問題は、このパターンになります。

健康保険には年度の累計額で上限573万円、厚生年金には1か月当たりで上限150万円と上限があり、それ以上は保険料はかかりません。

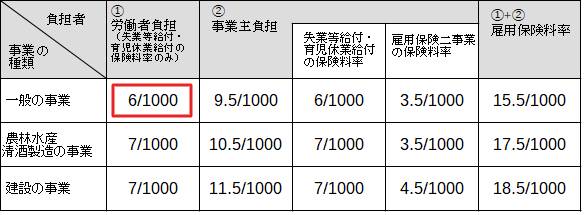

社会保険料を求める

健康保険料・介護保険料

条件にある、令和5年3月の賞与額:1,012,200円は、前年度の賞与なので累計はせず、今回の令和5年7月の賞与:1,589,480円で判断します。よって賞与上限573万円を超えません。1,000未満の端数を切り捨てた1,589,000円が標準賞与額となります。

問題文に率は記載されていますので条件にあてはめます。

健康保険:50.00/1000(100.00/1000×1/2)

健康保険料:1,589,000円×50/1000=79,450円

52歳なので介護保険料も算出します。

介護保険:9.10/1000(18.20/1000×1/2)

介護保険料:1,589,000円×9.1/1000=14,460円 ※50銭超切上げ

厚生年金保険料

厚生年金保険の標準賞与額には、月150万円の上限がありました。

問題文に率は記載されていますので条件にあてはめます。

厚生年金保険:91.50/1000(183.00/1000×1/2)

厚生年金保険料:1,500,000円×91.50/1000=137,250円

雇用保険料

雇用保険料は、総額にかかります。標準賞与額はつかいません。

一般の事業と条件に記されていますので6/1000を使います。

雇用保険料:1,589,480円×6/1000=9,537円 ※50銭超切上げ

社会保険料合計

79,450円+14,460円+137,250円+9,537円=240,697円

課税対象額

1,589,480円-240,697円=1,348,783円

所得税

この問題は、前月給与が無い「前月の給与の課税対象額が0円」のパターンです。どう計算するかと言うと毎月の給与で用いる「給与所得の源泉徴収額表(月額表)」に当てはめます。

- 賞与から社会保険料等を控除した金額×1/6*

- その金額を給与所得の源泉徴収額表(月額表)に当てはめる

- 求めた税額を6倍*する⇒賞与から控除する所得税額

※ *賞与の計算の基礎となる期間が6か月以内の場合

計算の基礎が6か月を超える場合は*の6を12にします(1/12,12倍)

条件として、計算の基礎が6か月なので課税対象額を1/6します。

1,348,783円×1/6=224,797.16666‥円 給与所得の源泉徴収額表(月額表)に当てはめます。扶養親族等の数は1人です。

2.jpg)

給与所得の源泉徴収税額表(月額表)※抜粋

4,060円と分かりました。しかしこれは1か月当たりの税額ですので6倍します。

所得税額:4,060円×6=24,360円

控除合計は

240,697円(社会保険料合計)+24,360円(所得税)=265,057円

差引支給額は

1,589,480円(総支給額)-265,057円(控除合計)=1,324,423円

お疲れさまでした。

この記事が参考になったら応援お願いします。↓

コメント