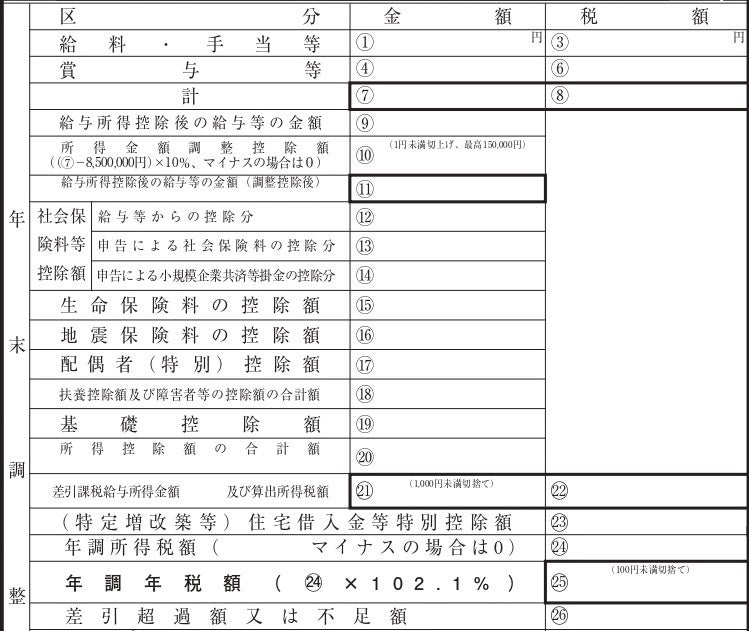

過去問対策(年末調整後の差引超過額又は不足額)

給与計算実務能力検定試験には過去問集が市販されていませんので、計算問題対策がしづらいですよね。年末調整における「基礎控除や配偶者控除、扶養控除等」は人的控除といいます。その他の生命保険控除等は物的控除といい、「年末調整の生命保険料控除、地震保険料控除、社会保険料控除、小規模企業共済等掛金控除」が該当します。ここでは、その先の差引超過額又は不足額までの計算について求めていきます。

資料は試験当日に配布される

以下の一定の資料が問題用紙と共に配布されます。

・健康保険・厚生年金保険の保険料額表

・給与所得の源泉徴収額表(月額表)

・賞与に対する源泉徴収税額の算出率の表

・雇用保険料率表

・退職所得控除額の計算の表

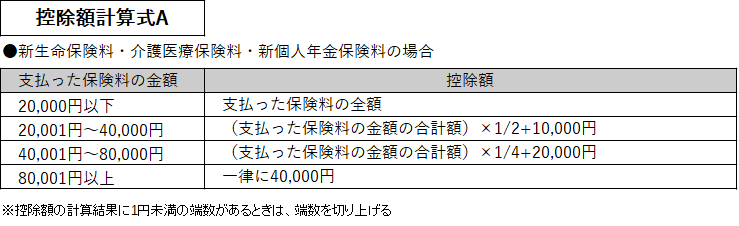

・生命保険料の控除額の計算式

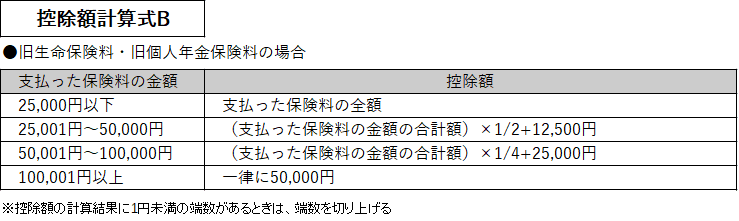

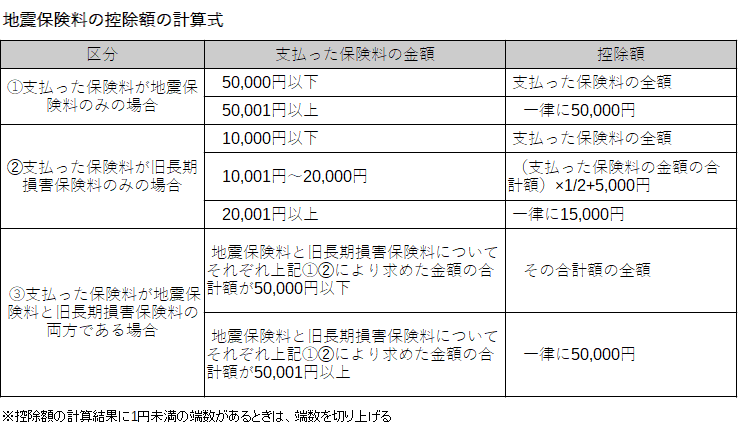

・地震保険料の控除額の計算式

・配偶者控除等の種類と控除額

・年末調整等のための速算表等・・・・

資料をもとに、問題を解いていきます。

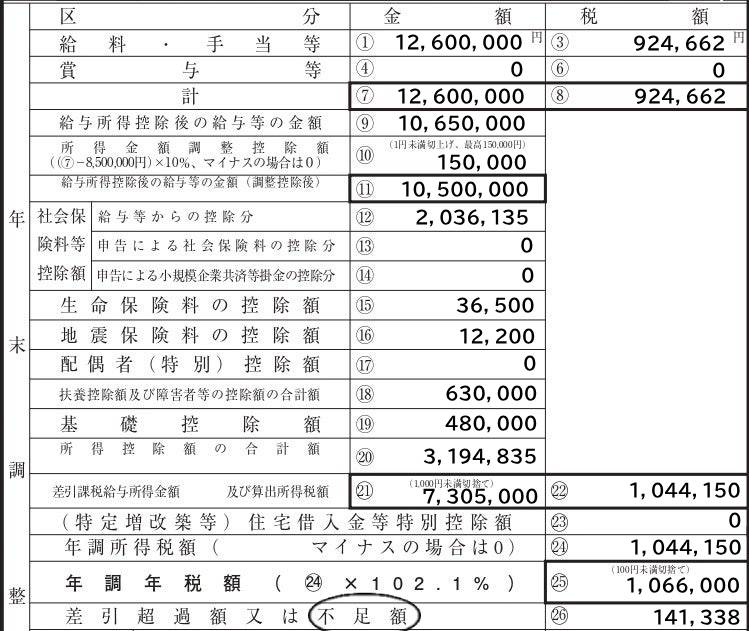

年末調整後の差引超過額又は不足額を求めよ

以下の条件で令和5年分年末調整を行った場合の差引超過額又は不足額を求めよ

- 年間給与等総額:12,600,000円

- 同上の給与等に対する徴収税額:924,662円

- 同上の給与等から控除した社会保険料等:2,036,135円

- 支払った生命保険料のうち旧契約の一般生命保険:48,000円

- 支払った地震保険料のうち地震保険料:12,200円

- 妻 38歳:昭和58年3月2日生 給与収入 942,000円

- 子 20歳:平成15年4月3日生 無収入

<以下資料>

所得金額調整控除額

(給与等の収入金額(1,000万円を超える場合には1,000円万)-850万円)×10%=所得金額調整控除額(1円未満の端数があるときは切上げ)

資料が多いですね💦年末調整の問題は複合問題なので多くなります。求める事項について、どの資料を使用するか素早く判断しないとですね。

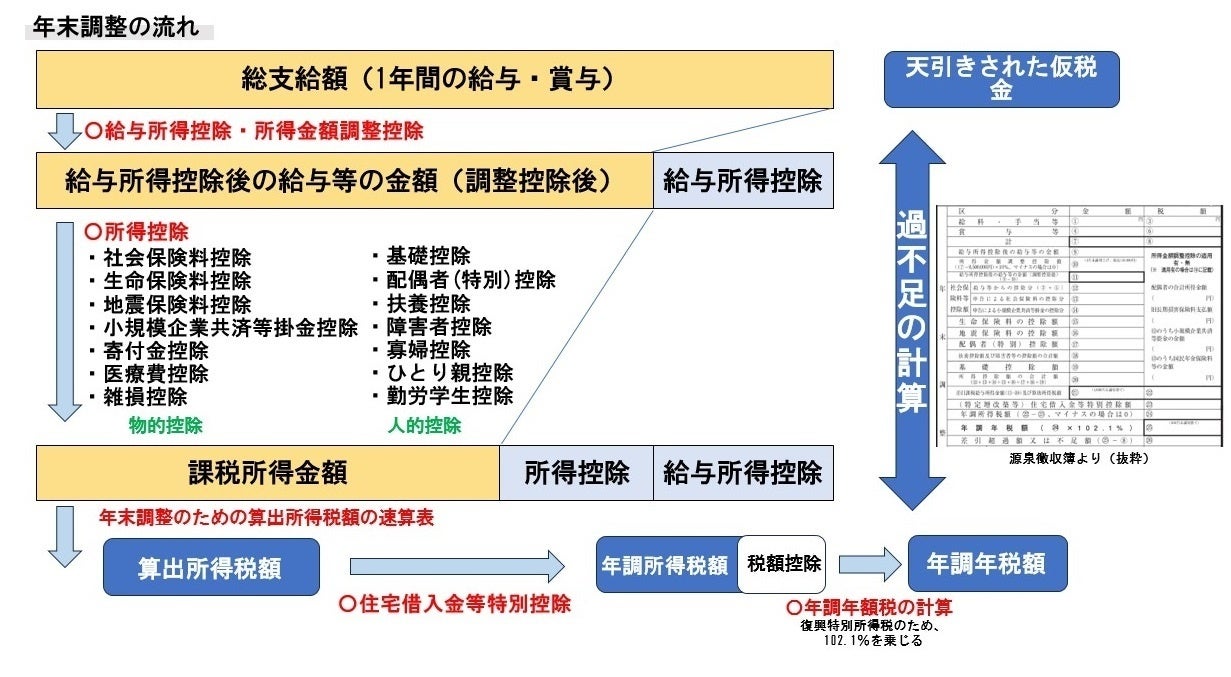

では年末調整の流れです。

年末調整の流れ

会社員は給料から所得税が源泉徴収されています。これは概算の金額で年末調整とは、正しい所得税の金額を計算し精算して確定させる手続です。

給与総額から基礎控除や配偶者控除等、一定の控除が認められており最終的に給与所得控除後の総所得から所得控除の合計額を差し引き金額に応じて5%~40%の税率で税額が決定します。住宅ローン控除は、この税額からさらに控除できるしくみで税額控除と言われています。

所得控除には人に対する人的控除が8種類、生命保険や地震保険などの支出に対する物的控除が7種類あります。

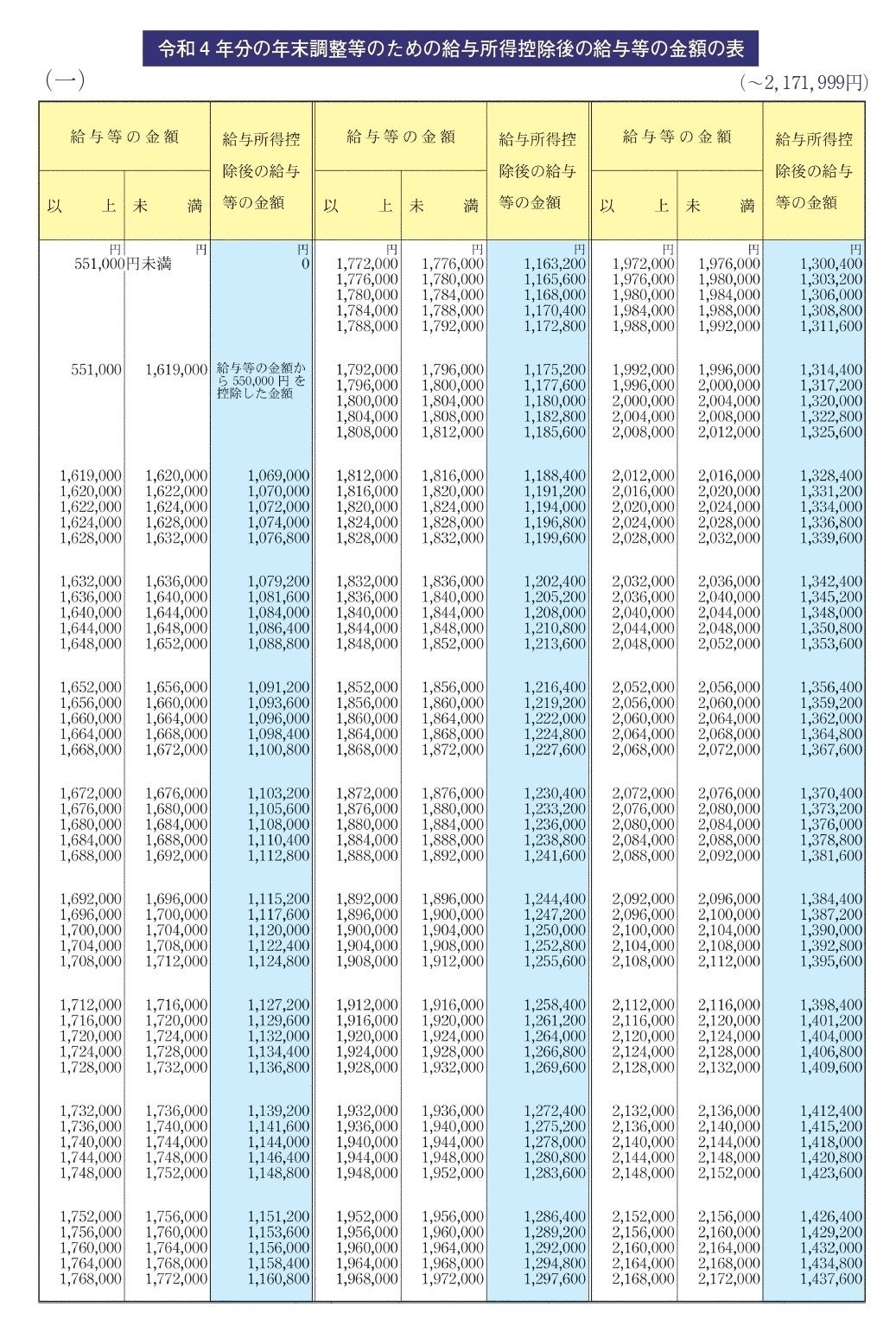

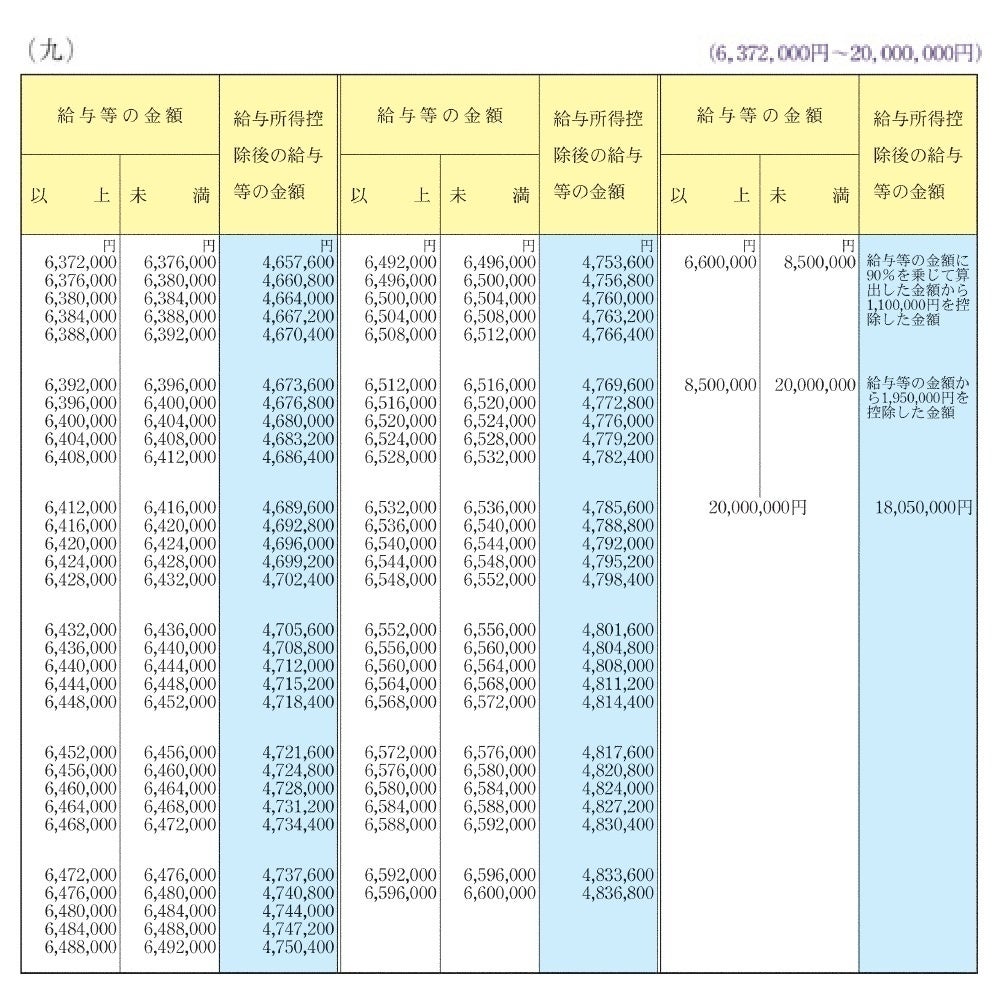

総所得控除後の給与等を求めよう

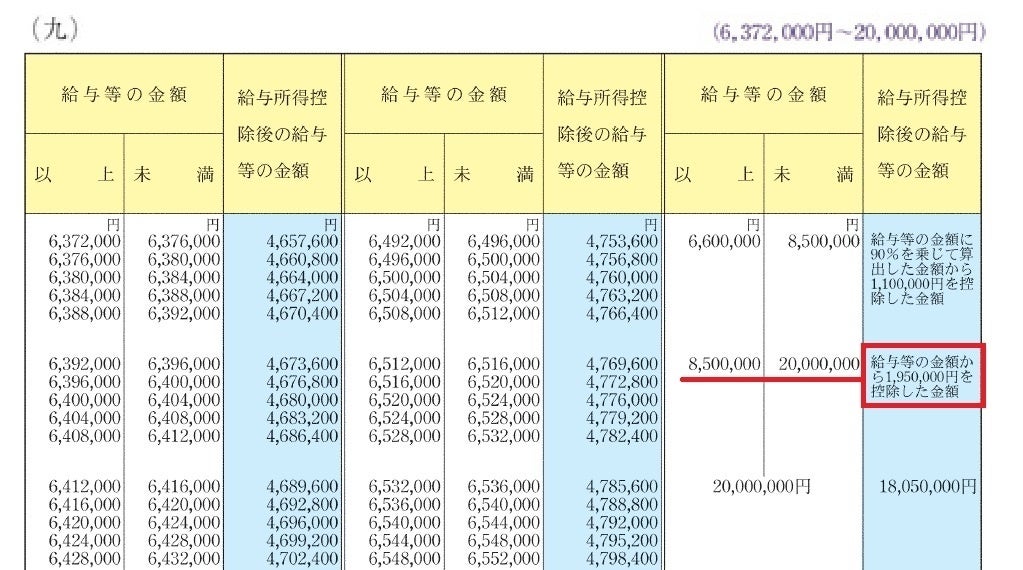

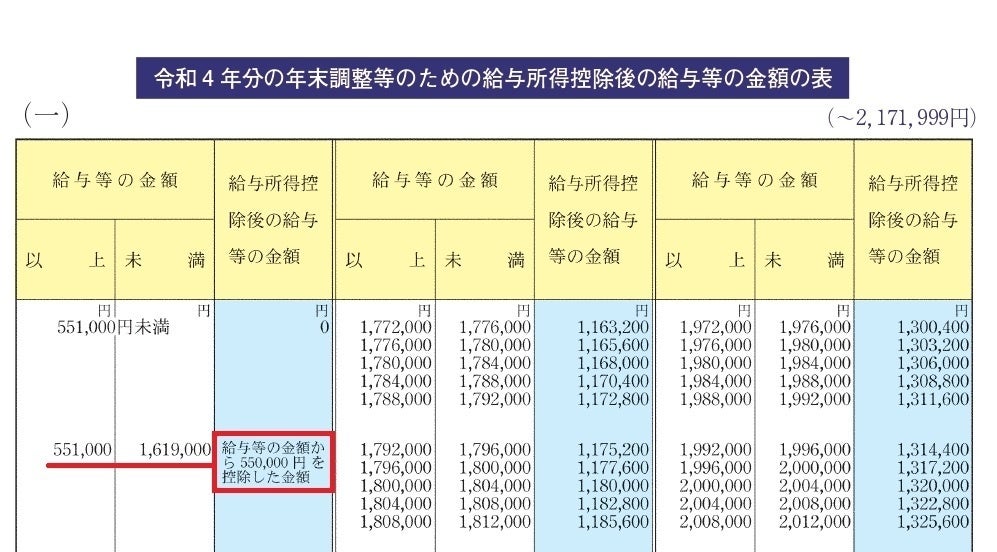

まず総所得控除後の給与等の金額を求めます。資料は「年末調整等のための給与所得控除後の給与等の金額の表」を使用します。

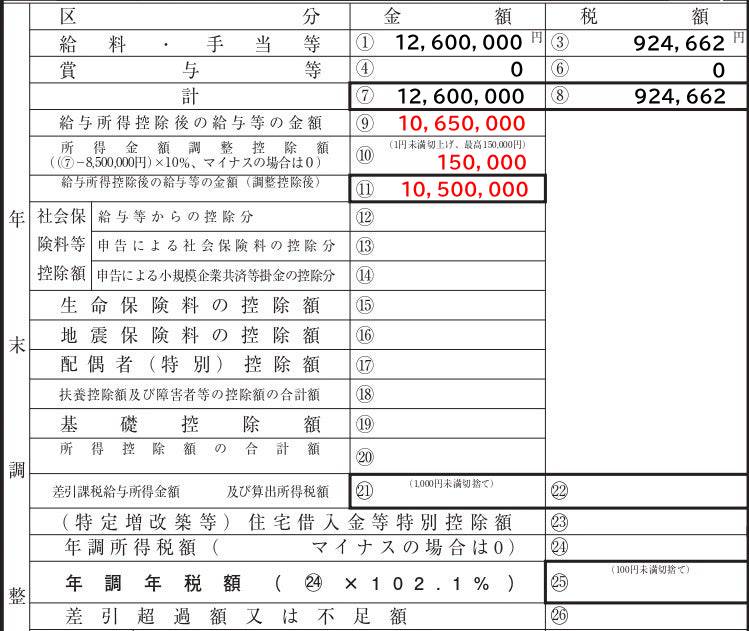

年間給与等総額:12,600,000円

12,600,000円は8,500,000円~20,000,000円の範囲なので、給与所得控除後の額は、

12,600,000円-1,950,000円=10,650,000円

(ここでチェックポイント)所得金額調整控除に該当していないか?

以下条件にあてはまると所得金額調整控除に該当しさらに控除可能です。

年収850万超の給与所得者で次のいずれかに該当

- 23歳未満の扶養親族がいる

- 本人が特別障害者

- 同一生計配偶者か扶養親族のいずれか一人が特別障害者

この事例の人は「23歳未満の扶養親族がいる」に該当し所得金額調整控除を受けられますので計算をします。資料に計算式がありますので当てはめます。

所得金額調整控除額

(給与等の収入金額(1,000万円を超える場合には1,000円万)-850万円)×10%=所得金額調整控除額(1円未満の端数があるときは切上げ)

所得金額調整控除額は(1,000万円-850万円)×10%=150,000円

給与所得控除後の額10,650,000円から所得金額調整控除額150,000円を控除し10,500,000円が最終的な給与所得控除後の給与等になります。

いったん解答用紙に記入しておきます。

社会保険料控除額は?

同上の給与等から控除した社会保険料等

2,036,135円

社会保険料は全額控除なので2,036,135円を、そのまま記入します。

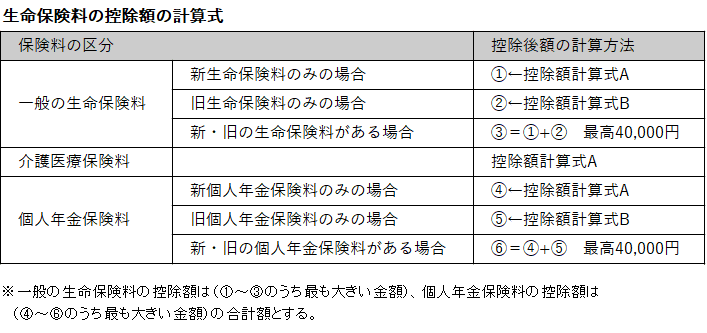

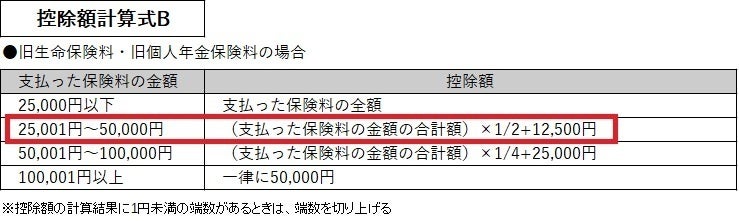

生命保険料控除

支払った生命保険料のうち

旧契約の一般生命保険:48,000円

旧契約の一般生命保険なので計算式Bの資料を使用します。

生命保険料控除は48,000円×1/2+12,500円=36,500円となります。

地震保険料控除

支払った地震保険料のうち

地震保険料:12,200円

50,000円以下は全額控除ですので12,200円

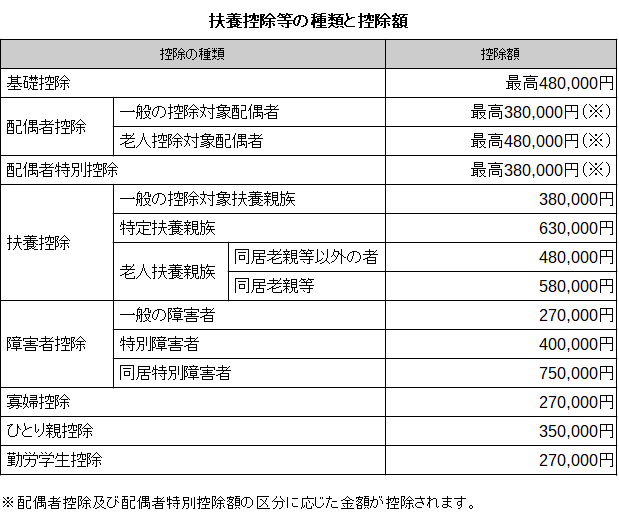

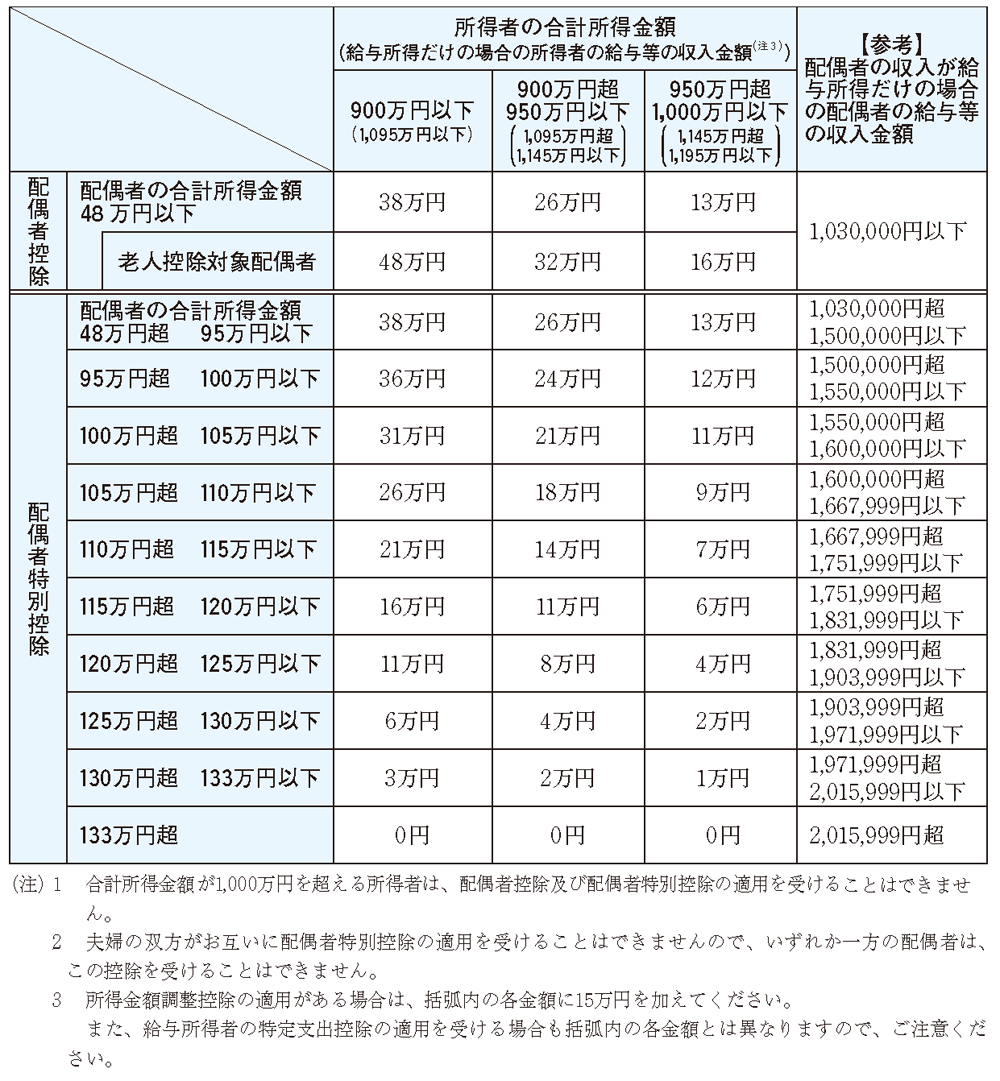

配偶者控除は受けられる?

〇妻 38歳:昭和58年3月2日生

給与収入 942,000円

妻(配偶者)に、給与収入がありますね。たしか配偶者控除は、所得48万円以下である要件がありますが、収入が給与の場合は給与所得控除が55万円入るので、給与103万円までは配偶者控除を受けられるんでしたよね。資料で確かめてみましょう。

942,000円-550,000円=392,000円となり妻の所得は48万円以下となります。

ここで重要ポイント!配偶者控除は、配偶者の要件以外にも条件があります。

配偶者控除も配偶者特別控除も配偶者の所得が48万以下と要件を満たしても、本人の所得が1,000万円を超えていると、配偶者控除、配偶者特別控除は共に受けることが出来ません。

本人の所得1,000万円の基準は、どこで判断するんでしょうか?給与所得控除後?それとも、所得金額調整控除後?・・・最終的な所得金額調整控除後です。

この方の、給与所得控除後(調整控除後)は10,500,000円ですので、配偶者控除、配偶者特別控除は共に受けることが出来ません。よって、配偶者控除:0円

扶養控除

子 20歳:平成15年4月3日生 無収入

子は年齢に注意です。19歳以上23歳未満は特定扶養親族になります。資料から

よって扶養控除額は630,000円

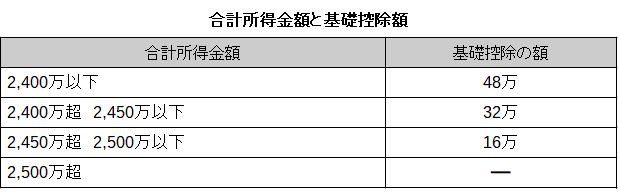

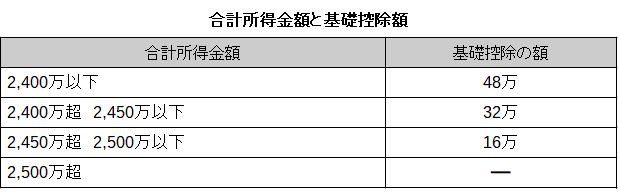

基礎控除

忘れてはいけない本人の基礎控除

所得が2,400万以下なので基礎控除480,000円です。

所得控除額の合計は?

所得控除が出そろいました!所得控除額の合計額を出します。

社会保険料等控除額+生命保険料控除額+地震保険料控除額+扶養控除額+基礎控除額

2,036,135円+36,500円+12,200円+630,000円+480,000円=3,194,835円

差引課税給与所得金額は?

差引課税給与所得金額は、

給与所得控除後の給与等の金額-所得控除額の合計額です。

10,500,000円-3,194,835円=7,305,165円が差引課税給与所得金額となります。ここで忘れてはいけない端数処理です。1,000円未満は切捨てます。

課税給与所得金額の1,000円未満は、端数処理で切り捨てる

よって差引課税給与所得金額は7,305,000円となります。

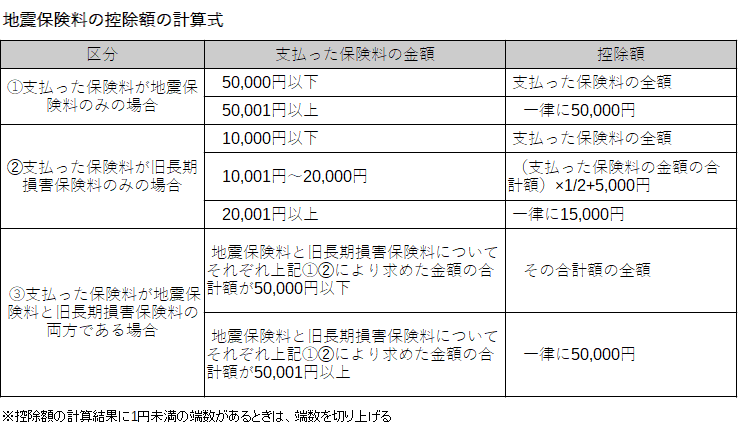

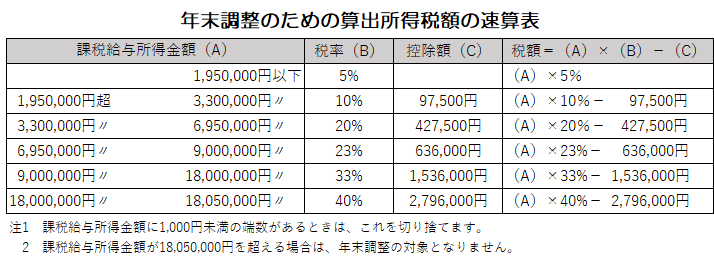

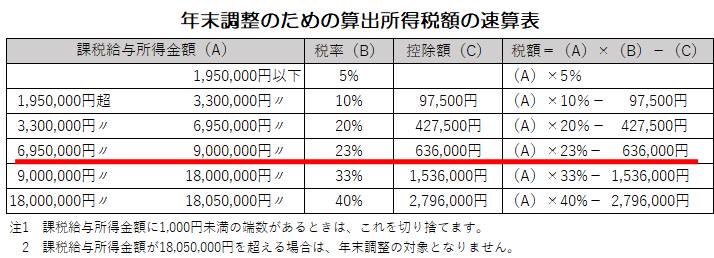

算出所得税額を資料の速算表より求めます。

算出所得税額は7,305,000円×23%-636,000円=1,044,150円

住宅借入金等特別控除額はありませんので、この額がそのまま年調所得税額となり復興特別所得税(102.1%)を乗じます。

年調年税額は1,044,150円×102,1%=1,066,000円 ※100円未満切り捨て

長い長い計算がほぼ終了しました。後は給与から徴収された税額と比べて少なければ差引超過、多ければ不足しています。

〇給与等に対する徴収税額:924,662円

〇年調年税額:1,066,000円

1,066,000円-924,662円=141,338円の不足です。

解答:不足額 141,338円

年末調整の総合問題の見落としがちな所まとめ

- 所得金額調整控除に該当していないか?本人給与所得850万超

- 生命保険控除(一般・介護医療・個人年金)が、複数ある場合は合算して12万円を超えるようであれば上限12万円

- 配偶者(特別)控除は本人の所得が1,000万円超だと受けられない

- 扶養控除の年齢に注意する。70歳以上?19歳以上23歳未満?16歳未満?

- 70歳以上の老人扶養親族は同居か別居か?

- 障害者だと16歳未満でも控除が可能

- 源泉徴収簿をよく見て端数処理を行う

お疲れ様でした。

良かったら他の問題も挑戦して下さい。↓

この記事が参考になったら応援お願いします。↓

コメント